最近は適用する企業が非常に増えているIFRSですが、適用にあたって一番悩ましいのが「減価償却」です。

IFRSでも減価償却方法として「定率法」は認めれていますが、定率法が実態に合っているということを理論的に説明するのは難しいので、IFRSを適用しているほとんどの企業が「定額法」を採用しています。

IFRS対応として定額法を採用した場合、日本基準(会社法決算)や税法をどのように対応するか悩みどころです。

税務メリットを受けるために「定率法」を採用し続けるのか、IFRSと同じように「定額法」を採用し、固定資産管理業務をシンプルにするのか・・・

今回は、IFRSの適用を踏まえ、日本基準や税法をどのように対応すべきか、事例を使いながら解説します。また、減価償却方法の変更は、税法が特に複雑になりますので、こちらの対応方法も詳しく紹介します。

目次

IFRSにおける減価償却と日本基準(税法)の対応

IFRSでは、減価償却方法を「資産の将来の経済的便益を企業が消費すると予測されるパターン」に合わせなければならないと定められています。

そして、減価償却方法としては、「定額法」、「定率法」、「生産高比例法」の3つが認められています。

この3つのうち、採用する会計方針(減価償却方法)はどれでも良い訳ではありません。

資産の価値がどのように減っていくのかということを、ロジカルに説明できなければ、その会計方針を採用することはできません。

この3つのうち、ロジカルに説明しやすいのは紛れもなく「定額法」で、IFRSを採用している多くの企業はこの定額法を使っています。

IFRSで定額法を採用するということを機に、日本基準(税法を含む)も定額法に変え、償却方法を一本化するケースが多くあります。

この場合、一見税務メリットを捨てているように感じられますが、実はそうではありません。

減価償却のシミュレーションを行うとすぐに分かりますが、毎期同じ金額の設備投資を行っている状況では、定額法も定率法も計上される減価償却費はさほど変わりはないのです。

IFRSを適用することで、IFRS、日本基準、税法と3つの基準に沿った対応が求められます。固定資産管理の担当者は、業務が複雑になるばかりでなく、業務量も増えますので、少しでも簡素化する取り組みが必要です。

その一環として、減価償却方法を「定額法」一本に統合する取り組みは、業務の簡素化に有効であると考えられます。

減価償却方法をIFRS・日本基準・税法で合わせるメリット

固定資産管理業務を簡素化するため、IFRS、日本基準、税法で減価償却を一本化するというお話はしましたが、減価償却方法を合わせたからと言って、日本基準・税法の台帳がIFRSに対応しているということにはなりません。

IFRSでは初度適用時に簿価を再計算しなければなりませんので、そもそも簿価が異なります。

しかし、ここで注目していただきたいのが、「簿価の差額」と「時の経過」の関係性です。

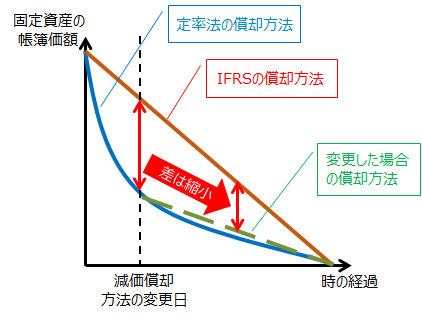

下の図をご覧ください。

IFRSと日本基準の簿価の差額ですが、時の経過とともに少なくなっていくことが分かります。

IFRSの適用に先立ち、あらかじめ減価償却方法を定率法から定額法に変えておくことで、簿価の差は縮まります。

ある企業では、IFRS適用の2~3年前に減価償却方法を変更し、適用時の差を少なくしておくことで、日本基準の簿価をもってIFRSと認めさせたという事例もあります。

IFRSの適用を検討している場合、早めに減価償却方法を変更しておくと、台帳を一本化するという対応も可能になるのです。

IFRS適用による税法の償却方法変更手順 ~概要~

ここからは、減価償却方法の変更として、処理方法が複雑な税法上の取り扱いを説明します。

税法における減価償却方法の変更は、単純に定率法から定額法に変更するという1パターンのみではありません。

税法は、過去に改正が行なわれていますので、減価償却方法変更の対象とする資産がいつ取得されたかによって対応方法が異なってきます。

<主な税制改正>

平成19年税制改正(2007年)

・取得価額の95%までしか償却できなかったが、簿価1円まで償却できるようになった。

・新たな定率法(定額法の償却率の2.5倍)が導入された。(250%定率法)

平成23年税制改正(2011年)

・定率法の償却率が定額法償却率の2.5倍から2倍(200%定率法)に引き下げられる。

このように、

①平成19年4月1日よりも前に取得した資産(旧定率法)、

②平成19年4月1日から平成23年3月31までに取得した資産(250%定率法)、

③平成23年4月1日以降に取得した資産(200%定率法)と、3パターンに分類できます。

定率法から定額法へ変更する際は、この3パターンを考慮して処理しなければなりません。

なお、①旧定率法の資産は「旧定額法」、②250%定率法の資産は「定額法」、③200%定率法の資産は「定額法」へと変更しなければなりませんので、間違えないように注意する必要があります。

IFRS適用による税法の償却方法変更手順 ~耐用年数の求め方~

減価償却方法の変更を行なう際、変更時点における耐用年数を計算する必要があります。

変更時点の耐用年数(ここでは「新耐用年数」と呼ぶことにします)は、以下の手順で求めます。

1.未償却残高割合を計算(償却方法変更時点の簿価 ÷ 取得価額)

2.未償却残額表を使って経過年数を取得

3.旧耐用年数から経過年数を引き、新耐用年数を求める

「未償却残額表」は、国税庁のHPからダウンロードすることが可能ですが、旧定率法、250%定率法、200%定率法でそれぞれ異なりますので、注意が必要です。

IFRS適用による税法の償却方法変更手順 ~旧定率法資産の対応~

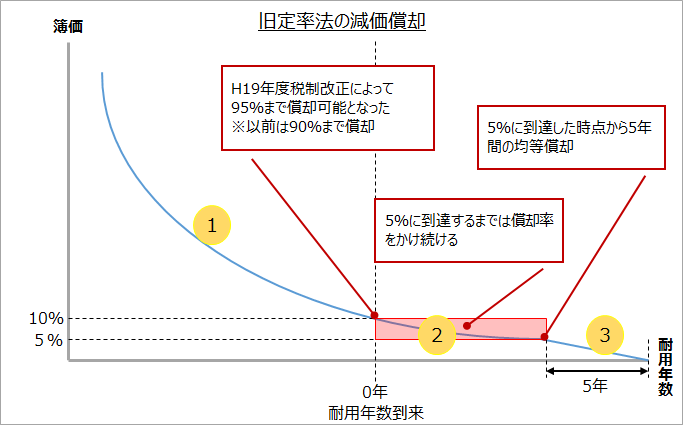

平成19年3月31日以前に取得した旧定率法の資産は、取得価額に対する簿価(減価償却方法の変更時点)の割合に応じて処理方法が違います。簿価が、取得価額の10%以上、5%以上10%未満、5%未満の状態によって処理方法が異なりますので、それぞれの対応方法を見ていきます。

① 簿価が取得価額の10%以上

残存価額を取得価額の5%として新耐用年数を基に旧定額法で償却を行います。

簿価が5%に到達した時点で、5年間の均等償却により、簿価1円まで減価償却を行います。

② 簿価が取得価額の5%以上、10%未満

耐用年数を2年とし、簿価が取得価額の5%になるまで償却します。

簿価が5%に到達した時点で、5年間の均等償却により、簿価1円まで減価償却を行います。

③ 簿価が取得価額の5%未満

既に均等償却が行われていますので、対象外となります。

このように、減価償却方法変更時の簿価によって処理方法が異なりますので、まずは旧定率法の資産を上記3つに分類し、それぞれのパターンで処理を行うとやり易いと思います。

IFRS適用による税法の償却方法変更手順 ~定率法(250%・200%)の処理方法~

250%定率法の資産と200%定率法の資産は、経過年数を取得する際に利用する「未償却残額表」がそれぞれ異なるという点を除き、同じ処理方法となります。

求めた新耐用年数を基に、簿価1円まで「定額法」を用いて処理を行うだけです。

利用する未償却残額表だけ気を付ければ、処理自体は同じになりますので、「旧定率法」のケースに比べて圧倒的に簡単です。

IFRSに基づく減価償却方法変更の留意事項

減価償却方法の変更にあたり、会計処理方法は説明しましたが、それ以外にも対応すべき点があります。

① 会計方針変更の社内承認

社内規定によって異なりますが、取締役会の決議が必要になることもあります。

② 所轄の税務署への「償却方法の変更承認申請書」の提出

減価償却方法を変更する年度の前日(3月決算の企業であれば3月31日)までに提出しなければなりません。

③ 市区町村への減価償却方法変更の連絡

償却資産税に関連し、市区町村によっては別途手続きが必要となる場合があります。

④ 会計士(監査法人)との協議

旧定率法で簿価が取得価額の10%以下の資産ですが、会計上は既に耐用年数が到来している状況です。

「2年で5%まで償却する」という処理方法は、税法上の話になりますので、あらかじめ協議しておかないと「会計上は認められない」ということになりかねません。

⑤ 償却方法変更による影響額の注記開示

減価償却を変更した年度は、変更前との差額(影響額)を注記開示する必要があります。

このように、会計処理以外にも対応すべき点が多くありますので注意が必要ですが、IFRSの適用を考えているのであれば、これらに気を付け早めに減価償却方法を変更することをお勧めします。

まとめ

・IFRSにおける減価償却と日本基準(税法)の対応と償却方法一本化のメリット

税法上の償却方法を定率法から定額法に変更しても毎期同じ金額の設備投資を行っている場合、減価償却費はさほど変わらない。

IFRS上の簿価と日本基準(税法)上の簿価は、時の経過とともに差が縮まるため、早めに償却方法を変更すると台帳の一本化対応が可能となる。

・税法における償却方法の変更手順 ~概要~

①平成19年4月1日よりも前(旧定率法)、②平成19年4月1日から平成23年3月31まで(250%定率法)、③平成23年4月1日以降(200%定率法)に取得した資産で、それぞれ対応方法が異なる。

・税法における償却方法の変更手順 ~耐用年数の求め方~

未償却残高割合(簿価÷取得価額)を基に未償却残額表で経過年数を求め、旧耐用年数から経過年数を引いて計算する。

・税法における償却方法の変更手順 ~旧定率法、定率法(250%・200%)の対応~

旧定率法の資産は、簿価が、取得価額の10%以上、5%以上10%未満、5%未満の状態によって処理方法が異なる。

250%・200%定率法の資産は、経過年数を取得する「未償却残額表」が異なるだけで、それぞれ処理方法は一緒となる。

・減価償却方法変更の留意事項

取締役会による決議や、各役所への連絡、担当会計士との協議、影響額の注記開示が求められる。