IFRSを適用する上で、必ず論点となるのが「有給休暇引当金」です。

日本では、労働基準法によって有給休暇の付与が義務付けられていますので、どの企業にとってもこの論点を避けて通ることはできません。

海外では、有給休暇の買取制度がありますので、有給休暇を会計処理することにそこまで違和感を覚える人はいないようです。

しかし、日本ではこの有給休暇の買取が禁止されていますので、「なぜ会計処理を行わなければならないのか?」と疑問に思う人が多いようです。

今回は、IFRSにおける有給休暇の考え方と、その計算方法についてご紹介します。

なお、有給休暇引当金は、あくまで「見積り」となりますので、IFRSを適用している企業によって算定方法は若干異なります。

今回ご紹介する内容は、一例となりますのでご留意ください。

IFRSにおける有給休暇の考え方

日本では、「有給休暇引当金」という名称が広く使われていますが、IFRS上は「債務」として認識することが定められていますので、厳密に言うと「引当金」ではありません。

しかし、「有給休暇引当金」の方が馴染みやすいと思いますので、ここでは「引当金」として紹介します。

有給休暇引当金については、IAS第19号「従業員給付」に該当する基準が記載されています。

【IAS第19号13項】

企業は、有給休暇の形式による短期従員付予想コストを第11項に基づいて次の時期に認識しなければならない。

(a) 累積型有給休暇の場合には、将来の有給休暇の権利を増加させる勤務を従業員が提供した時

(b) 非累積型有給休暇の場合には、休暇が発生した時

※第11項では「費用」として認識することが規程されている

(a)「累積型」と(b)「非累積型」の違いは、有給休暇の繰り越しができるかどうかと言う点です。

日本では、労働基準法によって有給休暇の時効は2年と定められていますので、使わなかった有給休暇は翌年への繰越ができますので、(a)の「累積型有給休暇」に該当します。

この累積型有給休暇は、「将来の有給休暇の権利を増加させる勤務を従業員が提供した時」に予想コストを認識しなければならないと定められています。

例えば、決算期が3月で、有給休暇の付与日が4月1日だったとします。

2017年4月1日から2018年3月31日までの1年間勤務したことによって、2018年4月1日に有給が付与される場合、「有給休暇の権利を増加させる勤務」は、2017年4月1日から2018年3月31日になります。

従って、2018年3月期の決算では、4月1日に付与される有給休暇(このケースでは20日)分の会計処理が求められるのです。

このように、有給休暇引当金は、IAS第19号によって会計処理が定められているのです。

有給休暇引当金の算定にあたり必要となる情報

有給休暇引当金は、単純に有給休暇の日数を金額換算するわけではありません。

決算期後に「消化されるであろう有給休暇」を金額換算するのです。

例えば、日給1万円の社員の有給休暇が20日あるとします。

この社員は、平均で12日の有給休暇を消化しているとすると、有給休暇引当金の金額は、12万円([日給:1万円] × [有給:20日] × [消化率:12日÷20日])となります。

このように、有給休暇引当金を算定するには、大きく分けて3つの要素が必要になります。

① 有給休暇の日数(繰越日数+当期の労働によって新たに付与される日数)

② 有給休暇の消化率

③ 日給

では、それぞれの要素について、算定方法を次のパート以降で説明します。

有給休暇日数の算定方法

有給休暇の日数は、次年度に繰り越される日数だけでなく、当年度の勤務によって付与される有給休暇や、2年の経過によって失効される日数なども考慮して算定する必要があります。

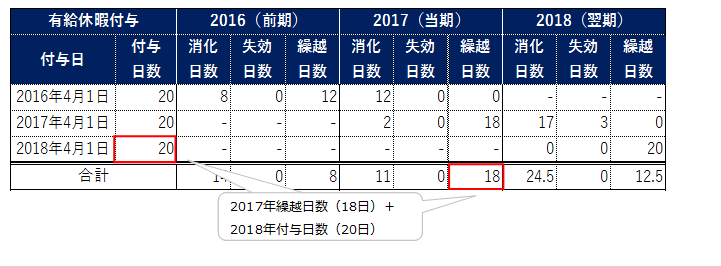

当期の会計年度が2017年で、有給休暇の付与日が4月1日、未使用の有給休暇は1年の繰り越しが認められ、3月期決算のケースを考えてみます。

引当金の算定に使う「有給休暇日数」は、①2018年3月31日時点で残っている有給休暇(2016年度に付与された残日数(失効分)を除く)と、②2018年4月1日に付与される日数を足して求めることになります。

このように、有給休暇の算定で利用する日数は、繰越日数の18日(失効分を除く)と付与日数の20日を合計した38日となります。

このように、有給休暇の算定で利用する日数は、繰越日数の18日(失効分を除く)と付与日数の20日を合計した38日となります。

消化率の算定方法

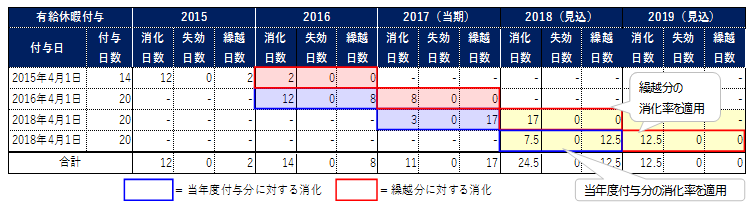

有給休暇の消化率ですが、一般的には繰り越された有給に対する消化率、新しく付与された有給に対する消化率と、それぞれ分けて算定します。

また、有給休暇は「失効」がありますので、基本的には先入先出法で消化されるものとみなして計算します。

例示をもとに計算方法を紹介します。

例示のように、青枠部分と赤枠部分を別々に計算し、消化率を求めます。

ここでは、3期分の平均で消化率を求めることとします。

【繰越分に対する消化率(赤枠)】

(2÷2+8÷8)÷2=100%

【当年度付与分に対する消化率(青枠)】

(12÷20+3÷20)÷2=37.5%

上記を基に、2017年度末時点(2018年3月31日)における消化見込み日数を算定します。

【繰越分に対する消化日数(赤枠)】

繰越日数17日×消化率100%=17日

【当年度付与分に対する消化日数(青枠)】

付与日数20日×消化率37.5%=7.5日

2018年度繰越日数12.5%×消化率100%=12.5%

上記の3つの日数を加算すると37日となり、これが有給休暇引当金の算定根拠となる消化見込み日数となるのです。

企業によっては繰越分と当年度付与分を分けずに算定することもありますが、精緻な見積もりが難しくなります。

したがって、先ほどの例のように、繰越分と付与分を分けて計算することをお勧めします。

日給の算定方法

有給休暇引当金の算定に利用する日給は、単純に給与だけを含めればよいという訳ではありません。

なぜなら、会社は従業員に対して、給与の他にも社会保険の会社負担分、残業代、その他福利厚生など、さまざまなものを支払っているからです。

では、有給休暇引当金にどこまでを含めたらよいのでしょうか?

基本となる考え方は、「従業員の勤務に応じて金額が変わるかどうか」という点です。

勤務によって金額が変化するものは、勤務の対価として支払われますので、有給休暇の算定には必要ありません。

【日給に含めるべきもの】

・ 基本給

・ 役職給

・ 介護保険

・ 厚生年金 など

【日給には含めないもの】

・ 残業手当

・ 出張手当

・ 休日出勤手当 など

このように、日給の算定に含めるか否かは、「勤務日数や時間に応じて金額が変化するかどうか」という視点で分類することができます。

あまり細かい金額は重要性などの観点から省略することもありますが、上記の考え方を基に一度全体を整理する必要はあります。

有給休暇引当金の財務インパクト

有給休暇引当金ですが、意外と金額が多くなる傾向があります。

かなり大雑把な計算ですが、例えば、500名規模の会社で、有給休暇の消化率が70%、平均日給が1万円の場合、約7,000万円の費用が計上されることになります。

一見すると損益への影響が非常に大きいように感じますが、実はほとんどインパクトはありません。

IFRS適用時(初度適用時)は損益科目ではなく、利益剰余金で計上しますので、損益(PL)には影響しないのです。

初度適用後も、基本的には有給休暇引当金の洗替処理となりますので、企業の人員構成が変わらなければ、毎年ほぼ同じ金額の戻入と計上を繰り返すだけとなります。

企業によっては、金額的な重要性の観点から有給休暇引当金の処理を行わないというケースも存在します。

しかし、仮に初度適用後に重要性が高くなった場合、「利益剰余金」による処理は行えませんので、ダイレクトに損益に影響を与えることになります。

有給休暇引当金は金額の大小にかかわらず、初度適用から会計処理を行った方が賢明かもしれません。

まとめ

・IFRSにおける有給休暇の考え方

☑ IFRSにおける有給休暇引当金は、IAS第19号13項に定められている。

☑ 有給休暇引当金として計上するのは、会計年度以降に消化されるであろう日数を金額換算したもの。

・有給休暇引当金の算定にあたり必要となる情報

☑ 有給休暇引当金は、「有給休暇の日数」×「有給休暇の消化率」×「日給」で算定する。

・有給休暇日数の算定方法

☑ 有給休暇の日数は、「繰越日数(失効分を除く)」+「当期付与日数」で求める。

・消化率の算定方法

☑ 有給休暇の消化率は、「繰越分」と「当期付与分」に分けて算定する。

・日給の算定方法

☑ 勤務によって金額が変化する項目は日給に含めない。

・有給休暇引当金の財務インパクト

☑ 有給休暇引当金は、毎期洗替処理となるため、PLインパクトはほとんどない。